NEWS

GCIエンダウメントファンド(成長型/安定型)運用責任者からのメッセージをお届けします。

受益者のみなさまへ

2020年3月18日

各国中央銀行の緊急対応にもかかわらず、依然として市場の動揺が続いています。特に、2008年のグローバル金融危機以降の相場上昇をリードした米国株は、FRBによる緊急利下げ・緊急会合での大幅な1%利下げによる実質的なゼロ金利政策の導入にもかかわらず、2月19日につけた過去最高値から30%程度下落しています。この間、わずか1か月弱の出来事です。つい先日まで、市場はCovid-19(新型コロナウイルス)を一時的な材料にすぎないと高を括っていました。2008年のグローバル金融危機と違って金融システムに問題はなく、感染拡大が収束すればV字回復可能という見方が大勢でしたが、ひとまず冷水が浴びせられた格好です。

毎日のようにさまざまな材料が報じられ、市場が大きく下落したり、反発したりと急変動すると不安になりがちです。GCIエンダウメントファンド(成長型/安定型)(以下、当ファンド)もその影響を受けていますが、「米国大学エンダウメントの投資手法を模範とし、オルタナティブ戦略の活用によるリスク分散を図った長期グローバル分散投資を行う」という運用姿勢はいささかも揺らぎません。また、今回の急落も、予想外ではなくむしろ想定内ですので、落ち着いて、所定の枠組みを維持しながら運用を継続しています。

ここ2週間ほどの動きは、何年も続いた『適温相場』に慣れ切った反動だと思います。大流行のパッシブ投資は転換点を迎えたかもしれません。実際、ETFと原資産価格の乖離や、市場流動性の低下などの現象が散見されます。グローバル市場の総本山は米国市場ですが、ブラックマンデー(1987年)、ITバブル崩壊(2001年)、グローバル金融危機(2008年)に匹敵する動きです。

【S&P500指数急落局面の比較】

| 直近高値 | 安値 (底打ち) | 下落月数 | 下落率 | 高値回復 月数 | |

|---|---|---|---|---|---|

ブラック マンデー | 1987年8月 | 1987年10月 | 2カ月 | 35.94% | 21カ月 |

ITバブル 崩壊 | 2000年3月 | 2002年10月 | 31カ月 | 50.50% | 57カ月 |

グローバル 金融危機 | 2007年10月 | 2009年3月 | 17カ月 | 57.69% | 49カ月 |

コロナ ショック | 2020年2月 | 29.84% |

※コロナショックは3月16日基準で下落率を算出。

ブラックマンデーは、ポートフォリオ・インシュアランスと呼ばれるプログラム売買が原因といわれていて、本格的な景気後退は免れたため、調整期間は短期間にとどまりましたが、ITバブル崩壊とグローバル金融危機は、1年半から3年近く下げ続けたことがわかります。

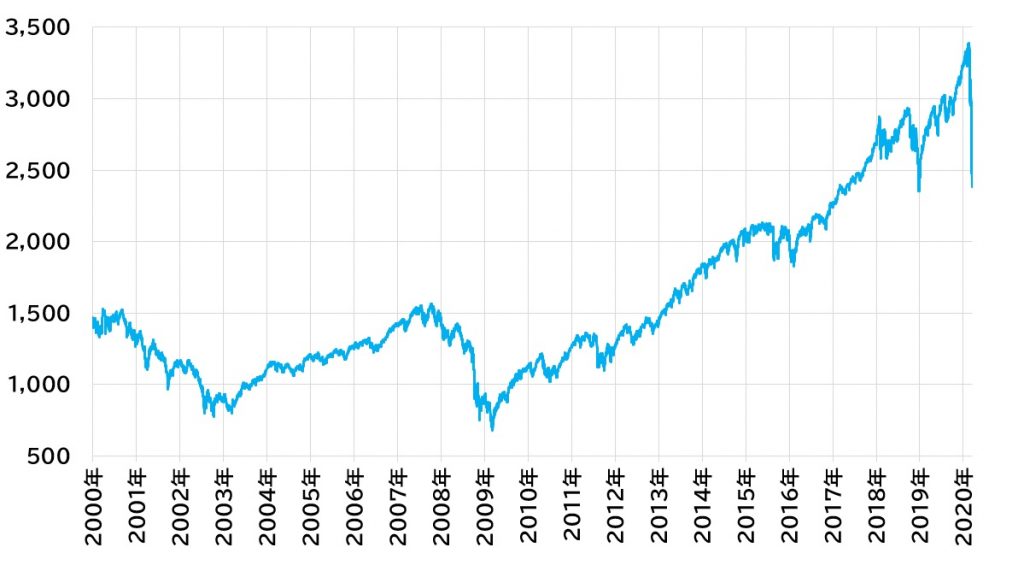

【S&P500指数の推移(過去約20年間)】

期間:2000年1月3日~2020年3月16日(日次)

※ブルームバーグのデータを基にGCIアセット・マネジメントが作成

※上記グラフは過去の実績であり、将来の動向等を示唆・保証するものではありません。

今後の展開は2通り考えられます。

①ブラックマンデー型

感染拡大が早期に収束し、景気後退や信用不安を回避できれば、比較的早期に市場が回復する可能性があります。

②本格的な景気後退へ

感染阻止に向けた対応が経済活動を停滞させ、景気後退や信用不安に拡大した場合、しばらくは現状のもみ合いを続けた後、株価下落の第2ステージに入る可能性があります。この第2ステージは、急落というよりは、時間をかけてダラダラと底打ちを探るような動きになるのではないかと考えます。

当ファンドは、3月16日時点で成長型▲14.1%、安定型▲9.4%の幅で2月21日の高値から下落しました。月次レポートでご覧いただけますが、これは過去の最大ドローダウンを経験した2018年2月以降に近い水準です。この評価ですが、期待リスクを成長型8%、安定型5%とする資産配分としていますので、その2~3倍程度のドローダウン(基準価額の下落)は数年に一度は起こり得るものと前提しており、その意味では想定の範囲内です。

自社開発のモデル運用であるオルタナティブ戦略部分が保険のように機能して、伝統的資産の値下がりをカバーしてくれるのが理想ですが、今回は長く安定した株高トレンドが継続してきた結果、株式の買い持ち(ロング)に相応の配分をしていたことから、十分なヘッジ成果を上げるには至りませんでした。3月月初のモデルによる月一回のリバランスで、株式ロングは大きく削減されたものの、現状は株式ロングと債券ロングが拮抗し、①と②いずれのシナリオにも対応できる中立的なポジションにとどまっているため、ポートフォリオ全体では株式の下落の影響が出ている状況です。

今後、②のシナリオに向かう場合には、オルタナティブ戦略が株式の売り持ち(ショート)のポジションも組み入れることにより、市場環境に対応していくことになると考えています。

市場を予想することはしないのが当社の基本姿勢ですが、①のシナリオを辿った場合には、当ファンドに限らず、バランス型ポートフォリオの損益も順当に回復に向かうと期待できます。一方、②のシナリオとなった場合、主要国の債券利回りが低下し、株価下落のヘッジ機能を十分に果たすことが難しくなっているため、一般的なバランス型ポートフォリオにとっては悩ましいのですが、当ファンドではオルタナティブ戦略が株式の売り持ち(ショート)のポジションを活用することにより、ヘッジ効果を発揮できるという大きな特徴があります。

いずれにせよ、今が底なのか、まだならいつ、どこまで下げるのかは、正しく予想することは困難です。しかしながら、こうした居心地のよくない局面で運用を中断してしまうことが、長期資産運用にとって最も避けなければならない投資行動です。日々飛び交う材料や値動きに惑わされずに、所定の枠組みを維持して規律あるポートフォリオ運用を継続することが、結果的に長期資産形成の王道だと思います。

私たち運用会社は、受益者のみなさまのパートナーとして、信頼に応えるよう努めてまいりますので、どうぞよろしくお願いします。

以上

文責 : GCIエンダウメントファンド・運用チーム

代表取締役CEO 山内 英貴